Liegenschaftszins - Höhe, Berechnung und Bedeutung

Der Liegenschaftszins ist in der Immobilienbranche, insbesondere bei der Bewertung einer Immobilie, von großer Bedeutung. Dieser Zins hilft bei der Berechnung der Rendite, mit der ein Käufer pro Jahr von einer Immobilie ausgehen könnte. Im folgenden Artikel beschreiben wir den Liegenschaftszins genauer. Außerdem erfahren Sie, von wem und für welche Verwendungen dieser genutzt wird, von welchen Faktoren der Liegenschaftszins beeinflusst wird, wie dieser ermittelt wird und welche Vorteile und Eigenschaften er für Investoren und Eigentümer besitzt.

Was ist der Liegenschaftszins ?

Der Liegenschaftszins dient zur Berechnung der Rendite, welche eine Immobilie erwirtschaften kann. Also welche Rendite ein Inverstor erwarten kann, wenn er eine bestimmte Immobilie kauft. Mithilfe des Zinses ermittelt man, wie hoch der jährliche Ertrag eines Grundstücks im Vergleich zu seinem Kaufpreis sein sollte. Der Zins wird üblicherweise in Prozent angegeben. Dabei wird der Wert in der Regal anhand der Mieteinnahmen berechnet. Zudem werden dabei vergleichbare Immobilien herangezogen, um die marktübliche Liegenschaftsrendite zu ermitteln. Bei der Ertragswertmethode wird der Liegenschaftszins häuf herangezogen, um den Wert einer Immobilie auszurechnen. Das Verfahren der Ertragswertmethode wird zur Bewertung von Immobilien verwendet.

Beispiel: Herr Müller möchte eine Mehrfamilienhaus in München-Neuhausen für 5.000.000,00€ verkaufen. Der Liegenschaftszins für dieses MFH liegt bei 2,5 bis 5% p.a.. Dies bedeutet, dass Herr Müller eine Rendite von 2,5 bis 5% auf den Kaufpreis (1.000.000,00€) im Jahr erwirtschaften kann. In unserem Fall würden z.B. 4% einen Miet-Ertrag von 40.000,00€ jährlich entsprechen.

Von wem und für was wird der Liegenschaftszins verwendet?

Fünf verschiedene Personengruppen verwenden den Liegenschaftszins häufig. Diese sind:

1. Immobiliengutachter und Sachverständiger: Immobiliengutachter benötigen den Liegenschaftszins, um den Verkehrswert (auch Marktwert genannt) von einer Immobilie zu bestimmen. Besonders oft wird dieser dann im Ertragsverfahren genutzt.

2. Banken und Kreditinstitute: Bei der Vergabe von Immobilienkrediten verwenden Banken den Liegenschaftszins, um die Immobilien-Kredit-Sicherheiten bewerten zu können. Er dient zur Einschätzung des Risikos und zur Kalkulation von Beleihungswert und Beleihungsgrenze.

3. Investoren und Immobilienkäufer: Investoren und Käufern hilft der Zins dabei, die erwartende Rendite zu errechnen. Sie nutzen ihn, um die Attraktivität einer Immobilie im Vergleich zu anderen Anlagemöglichkeiten zu bewerten. Hierbei finden auch die Risikoklassen Core, Core plus, Value Add und Opportunistisch mit Einfluss.

4. Gutachterausschüsse: Gutachterausschüsse ermitteln und veröffentlichen die marktkonformen Liegenschaftszinsen auf der Basis von tatsächlicher Transaktionen, sprich Verkäufe von Wohnungen, Häusern und Grundstücken

5. Steuerberater und Finanzämter: Wenn ein Steuerberater den Verkehrswert für steuerliche Zwecke (z.B. Erbschafts- und Schenkungszinsen) errechnet, nutzt er den Liegenschaftszins.

Der Liegenschaftszins hat auch unterschiedliche Verwendungszwecke, wie:

1. Ertragswertverfahren: Der Verkehrswert einer Immobilie wird bei einem Ertragswertverfahren mithilfe der nachhaltig erzielbaren Erträge ermittelt. Somit ist der Liegenschaftszins dabei ein zentraler Bestandteil.

2. Investitionsentscheidungen: Investoren nutzen den Liegenschaftszins, um Immobilien zu bewerten und ihre Investitionen mit anderen Anlageformen (z. B. Aktien, Anleihen) zu vergleichen.

3. Risiko- und Renditebewertung: Durch den Liegenschaftszins wird das Risiko-Niveau einer Immobilie dargestellt. Höhere Zinssätze deuten auf höhere Risiken hin (z. B. schlechtere Lagen, instabile Mieteinnahmen).

4. Vergleich von Immobilien: Immobilien mit ähnlicher Nutzung und Lage können mit dem Liegenschaftszins direkt miteinander verglichen werden. Der Zins objektiviert nämlich den Marktwert.

5. Steuerliche und rechtliche Bewertungsverfahren: Der Liegenschaftszins fließt in steuerliche Bewertungen und Verfahren, wie die Erbschafts- und Schenkungssteuer ein, um den Immobilienwert zu berechnen.

Von welchem Faktoren wird der Liegenschaftszins beeinflusst?

Der Liegenschaftszins wird von vielen Faktoren beeinflusst, die sich aus den Eigenschaften der Immobilie und der Marktsituation ergeben.

Die wichtigsten Einflussfaktoren sind:

1. Lage der Immobilie:

- Der Standort einer Immobilie ist ein entscheidender Faktor, da er die Nachfrage und das Risiko der Immobilie beeinflusst.

- In zentralen und attraktiven Lagen (z.B. Münchner Innenstadt -> Isartor) ist der Liegenschaftszins niedrig, da das Risiko geringer und die Nachfrage höher ist.

- In peripheren oder strukturschwachen Lagen (B und C Städte) ist der Zins höher angesetzt, da das Risiko höher ist (z.B. denken Sie an das Leerstandsrisiko).

2. Art und Nutzung der Immobilie:

- Wohnimmobilien haben oft einen niedrigen Liegenschaftszins, da sie als sicherer gelten (stabile Mietnachfrage).

- Gewerbeimmobilien haben ein höheres Leerstandsrisiko und sind abhängig von der wirtschaftlichen Entwicklung. Somit haben sie einen hohen Zins (als MIetrendite)

- Aufgrund von spezifischen Risiken und begrenzter Wiederverwendbarkeit haben Spezialimmobilien (d. h. Hotels, Pflegeheime) einen hohen Zinssatz.

3. Zustand der Immobilie:

- Bei neuwertigen oder sanierten Immobilien ist das Risiko des Leerstands gering, wodurch sie einen niedrigen Liegenschaftszins haben.

- Bei sanierungsbedürftigen Immobilien wird der Zins höher angesetzt, da potenziell hohe Instandhaltungskosten entstehen können.

4. Einnahmesicherheit:

- Wenn eine Immobilie einen langfristigen Mietvertrag mit solventen Mietern hat ist der Liegenschaftszins niedrig, da die Einnahmen stabil sind.

- Bei kurzfristigen oder unsicheren Mietverträgen gibt es einen höheren Zins wegen erhöhtem Risiko.

5. Allgemeine Marktlage:

- Wenn alternative Geldanlagen weniger Zinsertrag bieten und daher unattraktiv sind, ist der Zins niedrig.

- in der Negativzinsphase von 2020 bis 2022 wurden bei Mehrfamilienhäusern in München teilweise bis zu minus -0,75 % Liegenschaftszins angesetzt, um die hohen Kaufpreise rechnerisch auch nachbilden zu können

- Wenn Investoren eine höhere Rendite verlangen, dann ist der Zins höher angesetzt und die Kaufpreise fallen

6. Angebot und Nachfrage:

- Die hohe Nachfrage bei einem niedrigen Angebot führt zu niedrigeren Liegenschaftszinsen.

- Ein Überangebot oder ein hoher Leerstand erhöht den Zins.

7. Immobiliengröße und -wert:

- Kleine Immobilien haben tendenziell höhere Liegenschaftszinsen, da sie oft weniger effizient bewirtschaftet werden können.

- Große oder hochwertige Immobilien haben oft niedrigere Zinsen aufgrund höheren Effizienz und besseren Investitionsattraktivität.

8. Risiko- und Renditeanforderungen der Investoren:

- Risikofreudige Investoren neigen zum Kauf von Objekten mit höherem Zins (höheres Risiko, aber potenziell höhere Rendite).

- Jedoch bevorzugen sicherheitsorientierte Investoren Immobilien mit niedrigen Zinssätzen (geringes Risiko, aber stabile Rendite).

Wie wird der Liegenschaftszins ermittelt?

Der Liegenschaftszins wird durch Analysen von Marktdaten abgeleitet. Dabei wird er aus vergleichbaren Immobilien und deren erzielten Erträgen ermittelt. Die Berechnung erfolgt vor allem durch Gutachterausschüsse und Sachverständige, die Daten aus Immobilienverkäufen auswerten.

Das Grundprinzip der Bestimmung ist das Verhältnis der Reinerträge einer Immobilie zu ihrem Verkaufspreis. Die Formel lautet also:

Liegenschaftszins = Nachhaltiger Reinertrag : Verkehrswert der Immobilie

Die Schritte der Ermittlung sind:

1. Datenbasis schaffen: Die Gutachterausschüsse sammeln Transaktionsdaten aus der entsprechenden Region (z.B. Kaufpreis und Erträge vergleichbarer Immobilien). Die Datenbasis berücksichtigt dann Faktoren, wie Lage, Nutzung, Zustand und Baujahr.

2. Nachhaltigen Reinertrag bestimmen: Der Reinertrag ist der langfristig erzielbare Gewinn aus einer Immobilie. Er ergibt sich aus den Mieteinnahmen abzüglich der Bewirtschaftungskosten (z. B. Instandhaltung, Verwaltung, Neuvermietungskosten usw.).

3. Verkehrswert der Immobilie herausfinden: Zunächst wird der tatsächlich erzielte Kaufpreis der Immobilie herangezogen.

4. Berechnung des Liegenschaftszins: Zuletzt wird der Reinertrag durch den Verkehrswert geteilt, um den Liegenschaftszins zu erhalten.

Beispiel:

Eine Gewerbeimmobilie wurde für 1.000.000€ verkauft. Durch diese Immobilie erhält der Käufer jährliche Mieteinnahmen in Höhe von 100.000€. Davon werden 30.000€ Bewirtschaftungskosten abgezogen.

Zuerst wird der Reinertrag errechnet: 100.000€ - 30.000€ = 70.000€

Danach ermitteln wir den Liegenschaftszins: 70.000€ : 1.000.000€ = 0,07 -> 7%

Das bedeutet der Liegenschaftszins liegt hier bei 7%.

Vorteile und Eigenschaften des Liegenschaftszinses?

Wie bei jedem wirtschaftlichen Faktor bringt auch der Liegenschaftszins seine verschiedenen Vorteile und Eigenschaften mit, an denen man sich sehr gut orientieren kann.

Vorteile des Liegenschaftszins:

1. Objektive Bewertung: Der Liegenschaftszins ermöglicht eine objektive Berechnung des Marktwertes ihrer Immobilie. Er bietet eine verlässliche Basis zur Einschätzung des Wertes, da der Zins nicht willkürlich festgelegt wird, sondern auf Daten basiert. Dadurch können Investoren und Käufer sicherer sein, dass die Bewertung marktorientiert und realistisch ist.

2. Vergleichbarkeit: Mit dem Liegenschaftszins können Immobilien, die in unterschiedlichen Lagen oder verschiedenen Kategorien (Wohn-, Gewerbeimmobilien) liegen, vergleichbar gemacht werden. So hilft er Käufern und Investoren, eine begründete Entscheidung zu treffen, selbst wenn sie zwischen sehr unterschiedlichen Objekten wählen müssen. Das erleichtert den Überblick über mögliche Renditen und Risiken.

3. Risikoeinschätzung: Ein höherer Liegenschaftszins deutet auf eine höhere Risikoeinschätzung hin, was oft auf eine geringere Nachfrage oder eine riskantere Lage hinweist. Umgekehrt steht ein niedrigerer Liegenschaftszins meist für eine stabilere Anlage. Dies bietet Investoren wichtige Hinweise auf das Risiko, das mit der jeweiligen Immobilie verbunden ist, und erleichtert eine bessere Einschätzung der Wirtschaftlichkeit.

4. Marktorientiert: Der Liegenschaftszins wird regelmäßig an die aktuellen Marktbedingungen angepasst. Dadurch werde Schwankungen im Immobilienmarkt sowie in der Wirtschaft widergespiegelt, was bedeutet, dass die Immobilienbewertung auf Grundlage aktueller Daten erfolgt. Investoren können darauf vertrauen, dass der Zins immer dem aktuellen Marktumfeld entspricht und nicht willkürlich zusammen gewürfelt wird.

5. Planungssicherheit: Investoren und Käufer erhalten durch den Liegenschaftszins eine klare Vorstellung davon, wie rentabel eine Immobilie sein kann. Das ist besonders wichtig für einen Finanzierungsplan, da der mögliche Gewinn der Immobilie eine Grundlage für die Finanzierung und die geplante Investition ist. Langfristig hilft dies bei der Finanzplanung und bei strategischen Entscheidungen zur Anlage in Immobilien.

Eigenschaften des Liegenschaftszins:

1. Schwankungen: Der Liegenschaftszins kann sich je nach Marktlage und Wirtschaftssituation ändern. Gerade in wirtschaftlich unsicheren Zeiten oder bei einer Veränderung der Zinspolitik kann der Liegenschaftszins stark schwanken. Dies kann zu Unsicherheit führen, da eine ursprünglich geplante Rendite schnell überholt sein kann, wenn der Liegenschaftszins sinkt oder steigt.

2. Gutachter Abhängigkeit: Gutachterausschüsse legen die Höhe des Liegenschaftszins fest, die sich auf vergangenen Marktdaten der letzten 1-3 Jahre stützen. Das bedeutet jedoch auch, dass die Genauigkeit und Zuverlässigkeit des Liegenschaftszinses von den Daten und Analysen der Gutachter abhängt. Sollten die Ausschüsse fehlerhafte Daten nutzen oder die Marktbeobachtungen veraltet sein, könnte der Zins nicht mehr der Realität entsprechen und falsche Bewertungen liefern.

3. Nicht für alle Immobilien geeignet: Der Liegenschaftszins ist vor allem für vermietete Immobilien geeignet, bei denen Mieterträge die Haupteinnahmequelle sind. Bei eigengenutzten oder außergewöhnlichen Immobilien, wie z. B. Denkmalschutzgebäuden oder Luxusimmobilien, liefert der Liegenschaftszins oft nur eingeschränkt verwertbare Informationen, da sich deren Wert nicht alleine über Mieteinnahmen und Renditen berechnen lässt. Ein Seegrundstück am Starnberger See oder eine Almhütte mit Bergblick in den Alpen hat andere Liebhaberpreise.

4. Komplexität für Laien: Für Privatpersonen oder unerfahrene Immobilienkäufer ist das Konzept des Liegenschaftszinses evtl. nicht sofort zu verstehen. Der Zinswert, dessen Interpretation und Berechnungsweise der Zahlen können für Laien verwirrend sein. Ohne Fachkenntnisse kann dies dazu führen, dass Fehleinschätzungen über das Risiko oder den tatsächlichen Wert der Immobilie gemacht werden.

5. Beeinflussung durch externe Faktoren: Der Liegenschaftszins ist von externen wirtschaftlichen und politischen Faktoren abhängig, wie z. B. Zinspolitik, Inflation oder Wirtschaftskrisen. Dies bedeutet, dass der Zins von Veränderungen beeinflusst wird, auf die weder Investoren noch Immobilienbesitzer Einfluss haben. Steigen etwa die Zinsen stark an, kann der Liegenschaftszins steigen, wodurch der Wert der Immobilie sinkt und die Finanzierung teurer wird.

Liegenschaftszinssätze als Orientierungshilfe:

Seit dem Jahr 2000 veröffentlicht das Sachverständigen-Fachreferat des IVD-Bundesverbandes Orientierungswerte für Liegenschaftszinssätze, Nutzungsdauern und Bewirtschaftungskosten. Diese Orientierungswerte können helfen, wenn konkrete Daten fehlen. Diese Werte basieren auf einem ausgeglichenen Immobilienmarkt. Es ist jedoch wichtig zu beachten, dass regionale Unterschiede bestehen (z.B. in Käufermärkten liegt der Liegenschaftszinssatz oft höher, während er in Verkäufermärkten niedriger tendiert). Für vermietete Wohnimmobilien liegt der Liegenschaftszinssatz meist etwas oberhalb der durchschnittlichen Zinssätze, wodurch die Rentabilität solcher Anlagen widergespiegelt wird. Zudem wird Investoren und Käufern eine wertvolle Richtschnur für fundierte Entscheidungen geboten. Für langfristig vermietete Wohnimmobilien liegt der Liegenschaftszinssatz in der Regel etwas oberhalb der mittleren Spannbreite der angegebenen Zinssätze.

Empfehlungsspanne der Liegenschaftszinsen, Gesamtnutzungsdauer und Bewirtschaftungskosten 2022:

|

Objektart

|

mittlere Spanne Liegenschaftszinssätze (2024) |

mittlere Spanne Liegenschaftszinssätze (2022) |

mittlere Spanne Gesamtnutzungsdauer (2022) |

mittlere Spanne Bewirtschaftungskosten (2022) |

|

A 1 Villa, großes Einfamilienhaus (EFH)

|

1,0-3,5% |

0,5-3,0% |

70-90 Jahre |

18-30% |

|

A 2 Frei stehendes Einfamilienhaus (EFH)

|

1,5-4,0% |

1,0-3,5% |

60-80 Jahre |

18-30% |

|

A 3 Nicht frei stehendes EFH (also Reihenhaus oder Doppelhaushälfte)

|

1,5-4,5% |

1,0-4,0% |

60-80 Jahre |

18-30% |

| A 4 Eigentumswohnung |

1,5-4,5%

|

1,0-4,0% |

60-80 Jahre |

18-35% |

| A 5 Einfamilienhaus (EFH) mit Einliegerwohnung |

1,5-4,5%

|

1,0-4,0% |

60-80 Jahre |

18-35% |

| B 1 Mehrfamilienhaus |

2,5-5,5%

|

1,5-4,5% |

60-80 Jahre |

20-35% |

| B 2 Wohn + Geschäftshaus, bis 20% Gewerbeanteil (meist im Erdgeschoß) |

3,5-7,0% |

2,5-6,0%

|

60-80 Jahre |

20-35% |

| B 3 Wohn +Geschäftshaus, 20-80% Gewerbeflächenanteil / Büro |

4,0-7,5% |

3,0-6,5%

|

50-70 Jahre |

20-35% |

| C 1 Büro- und Geschäftshaus |

4,0-8,0% |

3,0-7,0%

|

40-60 Jahre |

20-35% |

| C 2 Verbrauchermärkte /Einzelhandel |

6,0-8,5% |

5,0-7,5%

|

20-40 Jahre |

10-20% |

| C 3 Lager- und Produktionshallen (Logisitikflächen) |

4,5-8,5% |

4,5-7,5%

|

20-40 Jahre |

15-30% |

| C 4 Industrieobjekte |

6,5-9,5% |

5,5-8,5%

|

20-40 Jahre |

15-30% |

| C 5 Sport- und Freizeitanlagen |

6,5-9,5% |

5,5-8,5%

|

20-40 Jahre |

15-30% |

| D 1 Öffentl. Gebäude mit Drittverwendungsmöglichkeit |

6,0-7,5% |

5,0-6,5%

|

50-80 Jahre |

15-30% |

| D 2 Öffentl. Gebäude ohne Drittverwendungsmöglichkeit |

7,0-8,5% |

6,0-7,5%

|

40-80 Jahre |

15-30% |

| E 1 Klinik und Pflege, Sozialimmobilien |

6,0-8,0% |

5,0-7,0% |

30-60Jahre |

20-35% |

| E 2 Hotels |

5,0-8,5% |

4,0-7,5%

|

40-60 Jahre |

20-35% |

Erklärung: Die empfohlenen Werte sollten verwendet werden, wenn keine spezifischeren Marktdaten vorliegen. Die Positionierung innerhalb der Spannen ist dabei unter Berücksichtigung der Eigenschaften des jeweiligen Bewertungsobjekts vorzunehmen. Für langfristig vermietete Wohnobjekte (A1 bis A5) wird empfohlen, die Liegenschaftszinssätze um etwa 0,25 bis 0,50 Prozentpunkte höher anzusetzen.

Quellenangabe: Sachverständigen-Fachreferat des IVD-Bundesverbandes vom Januar 2022 und vom Januar 2024

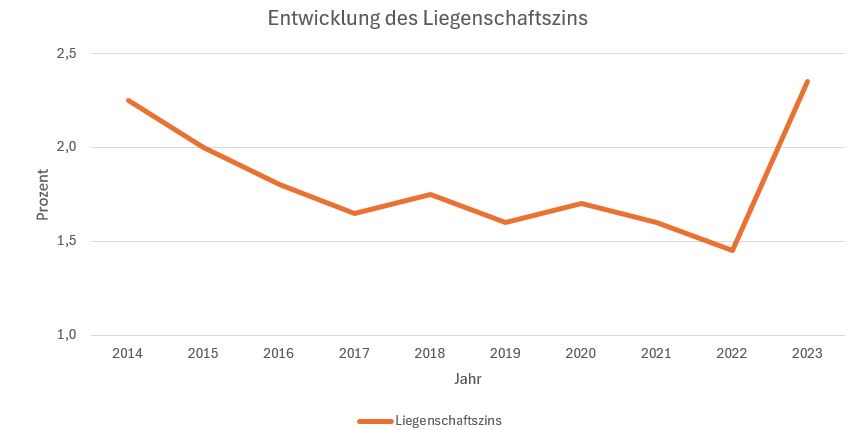

Entwicklung des Liegenschaftszins in den letzten Jahren:

Der Liegenschaftszins wird jedes Jahr neu errechnet. Um diese Entwicklung deutlich zu machen haben wir eine Grafik für Sie erstellt:

FAQ - Häufig gestellte Fragen:

Was ist der Liegenschaftszins?

Der Liegenschaftszins ist der Zinssatz, der verwendet wird, um den Ertragswert von Immobilien zu berechnen. Er gibt an, welcher Prozentsatz des Grundstückswerts jährlich als Ertrag z. B. Mieteinnahmen zu erwarten ist.

Wer legt den Liegenschaftszins fest?

Der Liegenschaftszins wird von Gutachterausschüssen oder vom Sachverständigenrat des IVD festgelegt, die in den jeweiligen Bundesländern tätig sind. Diese Ausschüsse ermitteln den Zinssatz anhand von Marktbeobachtungen und Transaktionsdaten von Immobilien, um eine objektive Bewertung für die Ertragswertmethode zu gewährleisten.

Wie wird der Liegenschaftszins berechnet?

Der Liegenschaftszins wird auf den Bodenwert oder den gesamten Wert einer Immobilie angewendet. Er basiert auf Marktfaktoren wie der Lage, der Art der Immobilie und den aktuellen Zinssätzen.

Warum ist der Liegenschaftszins wichtig?

Er dient als Grundlage zur Berechnung des Ertragswerts einer Immobilie, was bei der Bewertung von Mietobjekten und der Bestimmung des Immobilienwerts durch Banken und Gutachter entscheidend ist.

Wie bekomme ich den Liegenschaftszinssatz?

Den Liegenschaftszinssatz erhält man in der Regel über die Gutachterausschüsse der Bundesländer oder Online-Portale wie BORIS, die die Zinssätze für verschiedene Regionen veröffentlichen. Er kann auch durch Immobiliengutachter oder Makler basierend auf Marktanalysen und aktuellen Verkaufsdaten ermittelt werden.

Wie beeinflusst der Liegenschaftszins die Immobilienbewertung?

Der Liegenschaftszins wird bei der Ertragswertmethode zur Berechnung des Kapitalisierungswerts einer Immobilie verwendet. Ein höherer Liegenschaftszins reduziert den Immobilienwert, während ein niedrigerer Liegenschaftszins den Wert erhöht.

Welche Faktoren beeinflussen den Liegenschaftszins?

Der Liegenschaftszins wird durch die Lage der Immobilie, das Marktzinsniveau, die Art der Immobilie z. B. gewerblich oder privat, sowie durch die Rentabilität und das Risiko der Immobilie beeinflusst.

Ist der Liegenschaftszins für jede Immobilie gleich?

Nein, der Liegenschaftszins variiert je nach Region, Marktbedingungen und Art der Immobilie. Immobilien in gefragten Lagen oder mit geringem Risiko haben in der Regel einen niedrigeren Liegenschaftszins.

Wie hoch ist der Liegenschaftszins?

Der Liegenschaftszins variiert je nach Marktbedingungen, Lage und Art der Immobilie. In Deutschland liegt er oft zwischen 3 % und 7 %, kann jedoch auch darüber oder darunter liegen, abhängig von den oben genannten Faktoren.

Was ist der Unterschied zwischen Liegenschaftszins und Marktzins?

Der Liegenschaftszins bezieht sich speziell auf die Rendite von Immobilien, während der Marktzins den Zinssatz für allgemeine Finanzprodukte z. B. Bankkredite widerspiegelt. Beide sind jedoch miteinander verbunden, da sie durch die wirtschaftlichen Rahmenbedingungen beeinflusst werden.